商譽減值是什麽?併購術語說明

為避免對許多術語的理解成了併購的障礙,BGo併購情報的小編成立「併購術語學堂」,今天就來理解什麽是併購過程中常常提到的商譽減值(Goodwill Impairments)吧。

理解「商譽減值」(Goodwill Impairments)前,先說明商譽定義,所指商譽即企業資產負債表外,可能尚未作價的品牌價值、客戶組成、專利與技術價值等,這些其實是公司除了固定資產投入外,可能歷年投入,據以創造價值的優勢。

在併購過程中,倘併購買方支付高於財報上帳面價值後的溢價,作為無形資產紀錄在商譽的項目上,簡言之,商譽=(併購價金/成本)-(被收購的「標的公司/資產」)。

更詳細點說明,當公司併購時採用購買法將另一間收購以合併時,將被收購公司淨資產按成本入帳,收購成本超過被收購公司有形及可辨認無形資產的公平價值扣除承擔負債後的淨額,這即是商譽,用以下的公式有個基礎的概念。

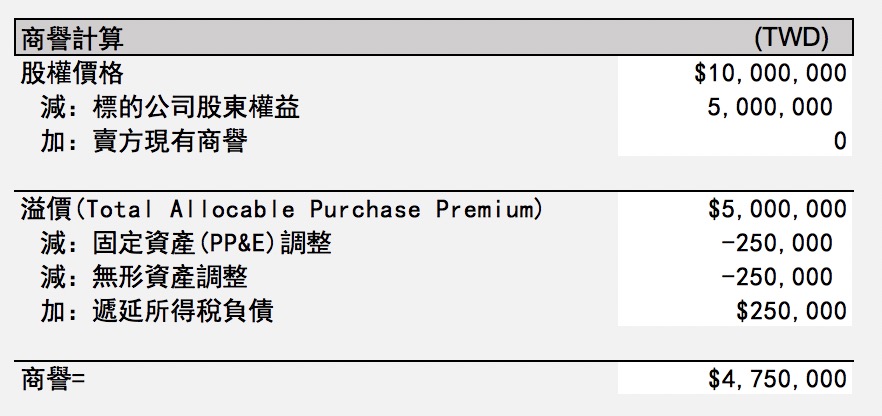

商譽(Goodwill) = 股權收購價格(Equity Purchase Price )– 賣方公司股東權益(Seller’s Common Shareholders’ Equity) +賣方公司既有商譽( Seller’s Existing Goodwill) – 資產增值(Asset Write-Ups) + 資產減值(Asset Write-Downs) – 負債減值(Liability Write-Downs) + 負債增值(Liability Write-Ups)

如果A公司用1,000萬買下B公司並希望併入A公司,B公司目前股東權益500萬,換句話說你本次購買的溢價500萬,經過固定資產、無形資產以及遞延所得稅負債確認後,商譽簡單計算如下:

現實上的商譽計算需要考慮更多複雜的情境,例如處理應收應付款、遞延租金、收入等的問題。

商譽減值指的是被收購的「標的公司/資產」,在併購後可能因財務結果不如預期,其公允價值低

於原本收購時的紀錄值。這對正準備出售公司的併購賣方而言,有哪些值得思考重點?

中小企業主常常為避稅,透過不同公司報帳,會計資訊不足,而這些可能都將導致未來併購過程中「可辨識之資產」不足,即使標的公司很賺錢,收益能支持出售價格,但併購買方仍會有高額的「商譽」可能減損風險,最終會影響到公司的損益表現。

BY BGo Biz併購情報團隊 如需轉載引用請來信告知