台灣窗簾市場概況初探

因緣際會接觸年營收約2~2.5億的「窗簾」產業的業主委託出售經營權,加上亦受理另一年營收約2億的室內設計與裝修公司,基於對產業研究的熱忱與好奇心,我們初步研究這個市場,發現就在2022年初,私募基金3G Capital才以71億美元收購荷蘭Hunter Douglas的75%股權,這讓我們更好奇這個市場的競爭與產業狀態。本文主要提供給” 傢俱、家飾”領域中對”窗簾”產品有興趣的讀者參考,如果有興趣的朋友可以聯繫我們,一起聊聊這個產業,我們也需要更多關於這個產業的資訊。

本文分為:

一、窗簾市場界定:製造、銷售、服務

二、哪些可能影響窗簾產業的總體因素

三、窗簾製造市場:PVC材質為台灣本地大廠外銷強項

四、窗簾銷售與服務市場:通路劃分DIY、Do It for me兩大市場

五、台灣窗簾業者:億豐、大成鋼隆美家居、慶豐富

六、其他廠商:錦懋興業、崓達、和椿

一、窗簾市場界定:製造、銷售、服務

先聊聊產品,依窗簾款式,「窗」的產品如百葉窗(Shutters),「簾」的產品如風琴簾(Cellular Shades)、百葉簾(Blinds)、捲簾等與其他軟質窗簾各有需求。

如以窗簾材質區分,可分「布料」(包含棉、麻等)、「木制」、PVC為三大材質,台灣以布料為主的窗簾上游廠在ECFA後受影響較大,國內大廠以PVC、木材質的上游製造廠為主,如慶豐富、億豐,其中億豐在北美市場亦有發展Norman的百葉窗自有品牌,另外,近期電動窗簾、環保材質都增加新材質、新窗簾品項的種類。

倘以價格區分產品定位,包含平價「固定尺寸窗簾」(一窗約NT $ 300~3,000元間),與高單價「客製化窗簾」(一窗約US$ 6,000~30,000元間)。如果以美國市場每單位價格來說,產品的價格帶可以「高價」定義為每平方英尺>10美元,「中價」區為每平方英尺3~10美元,「低價」則低於3美元的窗簾。

二、哪些可能影響窗簾產業的總體因素

新開工戶數

全球窗簾市場的產值約在167億美元,其中美國市場佔了一半。

影響窗簾市場銷售之總體因素為房地產的景氣,尤其是新屋開工戶數,以北美來說,美國近年高峰為新屋開工200萬戶/年,2021年即使房地產景氣熱絡,但開工率實際上僅為159萬戶,距離高點仍有段距離。

生活型態改變

2021年延續2020年疫情後WFH的趨勢,人們更重視居家生活,整體的家居相關產品包含室內傢俱、窗簾、餐具、衛浴等需求維持高檔。

電動化、智慧化窗簾時代

由於導入電子產品,有些國內原本專注在自動化零組件的廠商,也切入「電動升降窗簾」,例如和椿。

至於智慧窗簾的概念很清楚,各項智慧家庭的「單品」在市場上也並不罕見,例如智慧音箱、智慧電視、智慧冰箱、智慧門鎖、智慧燈具等,但以各產品的單品為中心,各單品間彼此孤立分散,在系統商如Apple/華為/小米等亦跨入發展,窗簾是否作為智慧家庭的一部分,值得觀察。

如果以窗簾產品的價值傳遞給成來區分市場,可區分為「窗簾製造市場」、「窗簾銷售市場」與「服務市場」。

三、窗簾製造市場:PVC材質為台灣本地大廠外銷強項

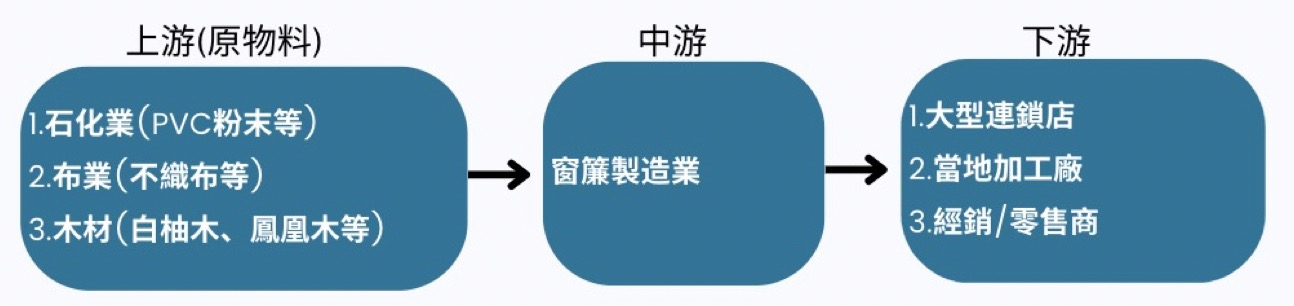

在窗簾「製造」部分,窗簾產品的上游依照材質分為石化、布、木材等原料,製造過程可以依下圖區分。

其中,早期台灣在窗簾布、沙發布佔台灣紡織品出口比例相當高,其中最具代表性的就是湯臣開發,後湯臣轉往中國發展建築、不動產行業,加上過去幾年布料材質的產品因ECFA導致國產的窗簾布料受到排擠,另台灣因非木材原料產地,在這塊仰賴台商在東南亞佈局,若以上游來說,台廠因石化業相對發達,目前以PVC材質為主要台灣本地大廠外銷強項。

四、窗簾銷售與服務市場:通路劃分DIY、Do It for me兩大市場

窗簾的分銷渠道可分為B2B、B2C與電子商務,終端產品可概略分為標準品、客製品。

窗簾DIY: 標準品+量販店,惟服務標準化不容易

這類型渠道以綜合型的量販店為主,近年大型家居販賣店在台越來越密集,包含宜得利、IKEA、特力屋,這些綜合型賣場也有提供標準化窗簾產品、DIY工具與配件,希望改變終端消費場景。

消費者從丈量窗簾尺寸、挑選窗簾、到安排工班安裝後才會看到窗簾的實品,故整個窗簾購買的行為實際上並不容易標準化,此指的標準品,乃是在窗簾產品的標準品,以DIY市場為主,並兼賣窗簾安裝的配件。

B-Go團隊近期受理一專業窗簾批發公司的委託,希望出售100%股權,委託我方接觸併購買方,該公司近年營收穩定皆在2億元以上,無負債,值得希望進入該產業的公司參考。

雖大型賣場現亦提供標準產品的「客製化」,例如客戶自行丈量尺寸後,大賣場提供加價的裁切尺寸、窗簾縫製服務,部分大型賣場亦透過窗簾安裝的外包廠商將「安裝流程」標準化,解決了「價格資訊」較為透明的痛點,但這些客製化的價格疊加上去,卻不見得符合「自行安裝」DIY客層的需求。

窗簾DO IT FOR ME市場:仍以實體服務為最大創造價值的區塊

客製產品則為Do it for me的市場,越需客製化設計、解說的產品,越難直接銷售,需要透過與分銷商、裝修設計師等管道介入,透過一致化的服務,消費者較容易掌握其需求與品質。

從消費過程來看,消費者從產生窗簾的需求,到最終完成安裝,其實存在不同層次的「服務性質」,例如在客戶開始挑選窗簾前,「丈量」的工作就已經發生,中間倘有設計,那又會涉及到材質、花色等的專業服務,確定好尺寸後,在地窗簾廠會提供製造、修改的服務,最後才是安裝。

窗簾其實僅是一載體,整個窗簾產品的價值傳遞仍與「服務」緊密相連,尤其是「設計」、「裝修服務」,並以設計、裝修服務為窗簾銷售行為發生的驅動。

B-Go團隊近期亦有受理一年營收2億以上、業界知名的設計裝修公司,委託我們希望尋找併購買方,這間裝修公司的每案平均金額>600萬,主要經營高端的設計裝潢市場,如果您有興趣,歡迎聯繫我們討論。

五、台灣窗簾業者:億豐、大成鋼隆美家居、慶豐富

台灣的窗簾大廠多以製造業、外銷為主,最上游的布料供應商包含弘裕,其和美廠從事客製化的接單生產,由抽紗至最後的織布,主要用於家飾用布,包含窗簾布料,其餘零部件亦有在製造端生產窗簾零件如泰金控股(Walmart電商窗簾桿)。

窗簾專業製造廠包含以自有品牌百葉窗為主的億豐、以PVC窗簾、窗飾,主要客戶為大賣場的慶豐富、還有近年因併購隆美,正式進入台灣窗簾製造與零售市場的大成鋼,今年亦併購唯美增加窗簾製造產能。

億豐:

原為億豐綜合工業股份有限公司,後在2008年時與「環球視景股份有限公司」合併後消滅,原環球視景更名為億豐綜合工業股份有限公司,2013年、2014年分別進行減資彌補虧損,2015年起轉盈,後2015年興櫃前在全球市場佈局,在美國市場整合Norman International Inc、Custom Craft Company,並以Original Source Investments整合億豐在中國大陸之股權、Billion Coins Development Limited投資東莞泛昌窗簾股權,日本的部分以Norman International Inc間接投Norman Japan Limited經營日本市場,並以另一子公司I Yang Enterprises轉投資柬埔寨的子公司。

架構完整後,並於2015年興櫃並取得美國基地的土地,興櫃前主要荷蘭股東之股份便已全數轉讓,後同年度重新上市,購置台灣總部與緬甸廠的使用權。

億豐除持有家電產品的新典自動化股份有限公司66.53%的股權,並無太多非本業的轉投資,非窗簾的產品僅佔不到5%營收,實際上轉投具電子產品開發能力的公司也為億豐帶來能提供「專業裁切機」給大型量販店的優勢。

目前在窗簾的佈局策略,以柬埔寨、緬甸的產能紓解中國近年的缺工、工資上漲壓力,而在墨西哥廠主要針對北美的高單價客製化產品,目前產品以「客製化百葉窗」(自有品牌「Norman」)為主,為北美前三大廠。

近月億豐宣布併購紐西蘭通路商Santa Fe,相關文章可參考<窗簾大廠億豐Norman併購紐西蘭Santa Fe Group100%股權 取得通路與工廠產能>

隆美(大成鋼隆美家居):

大成鋼近年在家居窗簾市場動作積極,自2019年以1.248億參與隆美布料股份有限公司現金增資,取得48.75%股權,2021/4又向非關係人以81,668千元取得20.42%股權,2022/6又增加持股至84.58%,並更名為「大成鋼隆美家居室內裝修設計」,正式進入室內裝修設計服務,營收規模由2019年約4.5億,成長至2021年約6億元,大成鋼預估在2024年將轉虧為盈。

2021年投資唯美窗飾股份有限公司,並成立大成鋼室內裝修股份有限公司,2022年成立大成谷綠林,展現從窗簾延伸至家飾產品的野心。

慶豐富:

早期便以竹簾生產為主,後導入現代化的自動生產技術切入PVC等仿木材質,主要客戶為LOWE’S、IKEA、Walmart、Home Depot與宜得利等大型量販店,生產基地包含台灣、越南與中國,以台灣與越南供應歐美日市場,中國廠則供應歐洲、東南亞。

六、其他廠商:錦懋興業、崓達、和椿

包含以EURASITEX 及 EUKIA為品牌,經營中國與歐美市場的崓達實業,位於中部的錦懋興業與旗下加聯達、加點從織布、窗簾品牌到窗簾系統的開發都有佈局,從事電子窗簾系統的彬騰,以及由軸承、自動化零組件切入電動窗簾的和椿推出ECO COLOR的升降百葉窗。

(本文為我們對窗簾產業研究報告的節錄,如果有興趣歡迎來信聊聊,如果您對我們所代理跟窗簾、裝修有關的公司有進一步了解的興趣,也歡迎來電)